①收集大量的公司数据;

②对数据进行样本选择和异常值处理;

③逐一分析变换各风险因素的单调性、违约预测能力及彼此间的相关性,初步选择出违约预测能力强、彼此相关性不高的20~30个风险因素;

④运用Logit/Probit回归技术从初步因素中选择出9~11个最优的风险因素,并确保回归系数具有明确的经济含义,各变量间不存在多重共线性;

⑤在建模外样本、时段外样本中验证基于建模样本所构建模型的违约区分能力,确保模型的横向适用性和纵向前瞻性;

⑥对模型输出结果进行校正,得到最终各客户的违约概率。

(3)Credit Monitor模型

Credit Monitor模型是在Merton模型基础上发展起来的一种适用于上市公司的违约概率模型,其核心在于把企业与银行的借贷关系视为期权买卖关系,借贷关系中的信用风险信息因此隐含在这种期权交易之中,从而通过应用期权定价理论求解出信用风险溢价和相应的违约率,即预期违约频率(Expected Default Frequency,EDF)。

【单选】在法人客户评级模型中,( )通过应用期权定价理论求解出信用风险溢价和相应的违约率。

A.Altman Z计分模型

B.RiskCalc模型

C.Credit Monitor模型

D.死亡率模型

答案:C

(4)KPMG风险中性定价模型

风险中性定价理论的核心思想是假设金融市场中的每个参与者都是风险中立者,不管是高风险资产、低风险资产或无风险资产,只要资产的期望收益是相等的,市场参与者对其的态度就是一致的,这样的市场环境被称为风险中性范式。KPMG公司将风险中性定价理论运用到贷款或债券的违约概率计算中,由于债券市场可以提供与不同信用等级相对应的风险溢价,根据期望收益相等的风险中性定价原则,每一笔贷款或债券的违约概率就可以相应计算出来。

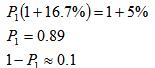

【单选】某一年期零息债券的年收益率为16.7%,假设债务人违约后,回收率为零,若一年期的无风险年收益率为5%,则根据KPMG风险中性定价模型得到上述债券在一年内的违约概率为( )

A.0.05

B.0.10

C.0.15

D.0.20

答案:B

(5)死亡率模型

死亡率模型是根据贷款或债券的历史违约数据,计算在未来一定持有期内不同信用等级的贷款或债券的违约概率,即死亡率,通常分为边际死亡率(Marginal Mortality Rate,MMR)和累计死亡率(Cumulated Mortality Rate,CMR)。

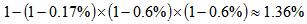

【单选】根据死亡率模型,假设某3年期辛迪加贷款,从第1年至第3年每年的边际死亡率依次为0.17%、0.60%、0.60%,则3年的累计死亡率为( )。

A.0.17%

B.0.77%

C.1.36%

D.2.32%

答案:C

4. 个人客户评分方法

按照国际惯例,对于企业的信用评定采用评级方法,而对个人客户的信用评定采用评分方法。由于个人客户数量众多,历史信息的规律性强,因此主要采用基于历史数据统计的评分模型计量个人客户的信用风险。

参照国际最佳实践,个人客户评分按照所采用的统计方法可以分为回归分析、K临近值、神经网络模型等;按照评分的对象可以分为客户水平、产品水平和账户水平,按照评分的目的可以分为风险评分、利润评分、忠诚度评分等;按照平分的阶段则可以分为拓展客户期(信用局评分)、审批客户期(申请评分)和管理客户期(行为评分)。

(1)信用局评分

这一阶段常用的模型有:

①风险评分,预测消费者违约/坏账风险的大小;

②收益评分,预测消费者开户后给商业银行带来潜在收益;

③破产评分,预测消费者破产风险的大小;

④其他信用特征评分。

(2)申请评分

申请评分模型通过综合考虑申请者在申请表上所填写的各种信息,对照商业银行类似申请者开户后的信用表现,以评分来预测申请者开户后一定时期内违约概率,通过比较该客户的违约概率和商业银行可以接受的违约底线来作出拒绝或接受的决定。